El interés que cobran los bancos por préstamos: ¿cómo afecta a tus finanzas personales?

El interés que cobran los bancos por préstamos: ¿cómo afecta a tus finanzas personales?

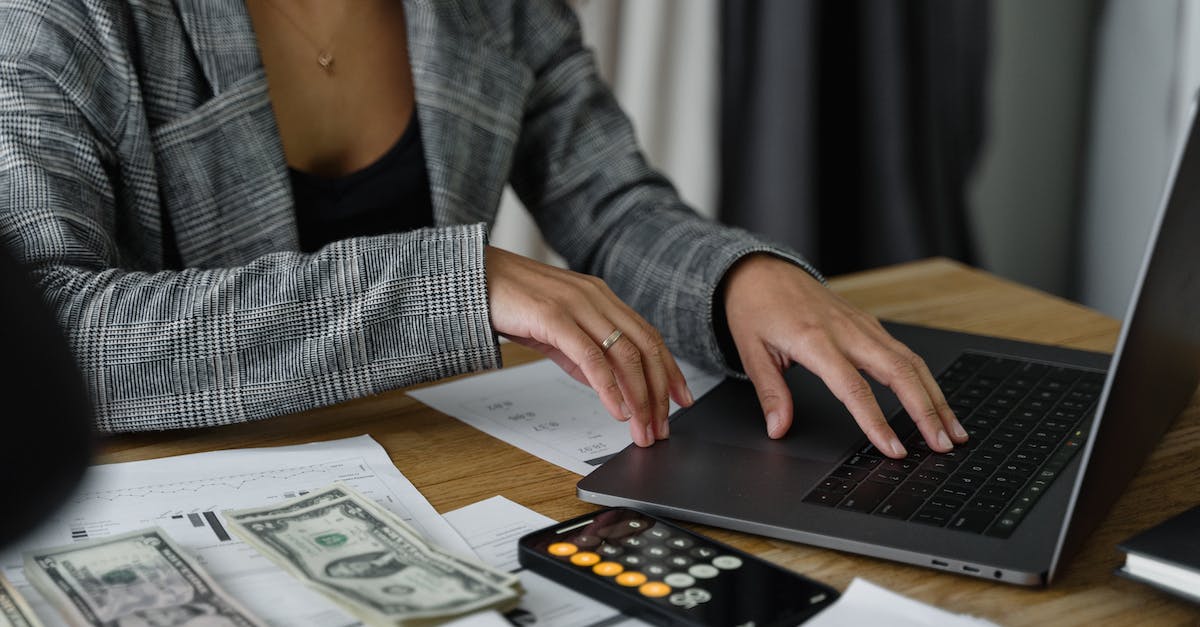

El interés que cobran los bancos por los préstamos es un tema que puede afectar significativamente nuestras finanzas personales. Es importante entender cómo funciona este interés, cómo calcularlo y cómo puede influir en nuestras decisiones financieras.

¿Qué es el interés bancario?

El interés bancario es el costo que debemos pagar por solicitar un préstamo o utilizar una línea de crédito. Los bancos cobran intereses para compensar el riesgo que asumen al prestar dinero y para obtener una ganancia por el uso de su capital.

El interés se expresa generalmente como un porcentaje anual sobre el monto prestado y puede variar dependiendo de varios factores, como el tipo de préstamo, la duración del mismo y la situación financiera del prestatario. Es importante tener en cuenta que los bancos también pueden cobrar comisiones adicionales, lo que aumenta el costo total del crédito.

¿Cómo se calcula el interés bancario?

El cálculo del interés bancario puede variar en función del tipo de préstamo y la política del banco. Sin embargo, el método más común para calcular el interés es utilizando el sistema de amortización denominado „cuota constante”.

Este sistema implica que paguemos una cantidad constante de dinero cada mes, que incluye una parte dedica a la liquidación del capital y otra parte destinada al pago de intereses. A medida que pagamos las cuotas, la cantidad de capital pendiente disminuirá, lo que a su vez reducirá la cantidad de intereses que pagamos cada mes.

¿Cómo afecta el interés bancario a nuestras finanzas personales?

El interés bancario puede tener un impacto significativo en nuestras finanzas personales. En primer lugar, afecta al costo total del préstamo. Cuanto más alto sea el interés, más dinero tendremos que pagar por encima del monto prestado. Esto puede resultar en cuotas mensuales más elevadas y un menor margen de disponibilidad de ingresos.

Además, el interés afecta al plazo del préstamo. Cuanto mayor sea el interés, más tiempo nos llevará pagar el préstamo en su totalidad. Esto significa que estaremos atados a la deuda durante más tiempo, lo que puede restringir nuestras opciones financieras a largo plazo.

Por otro lado, un interés más bajo nos permite ahorrar dinero y liquidar la deuda más rápidamente. Esto puede liberar recursos financieros adicionales para invertir, ahorrar o gastar en otros aspectos importantes de nuestras vidas.

Conclusión

El interés que cobran los bancos por préstamos es un factor importante a considerar al tomar decisiones financieras. Un interés alto puede aumentar el costo total del préstamo y limitar nuestras opciones financieras, mientras que un interés bajo puede ahorrarnos dinero y liberar recursos para otros fines.

Es fundamental comparar las opciones disponibles antes de solicitar un préstamo, calcular el costo total del crédito y evaluar cómo afectará a nuestras finanzas personales a corto y largo plazo. Tomar una decisión informada nos ayudará a manejar nuestra deuda de manera eficiente y a alcanzar nuestros objetivos financieros.

Preguntas y respuestas

1. ¿Qué es el interés que cobran los bancos por préstamos?

El interés que cobran los bancos por préstamos es el costo adicional que se debe pagar al solicitar y recibir dinero prestado de un banco.

2. ¿Cómo se calcula el interés de un préstamo?

El interés de un préstamo se calcula generalmente como un porcentaje del monto total prestado, y puede ser fijo o variable según el tipo de préstamo y las condiciones acordadas.

3. ¿Cuál es la importancia de conocer el interés que cobran los bancos por préstamos?

Es importante conocer el interés que cobran los bancos por préstamos para poder evaluar la viabilidad de adquirir una deuda, entender el costo total del préstamo y tomar decisiones financieras informadas.

4. ¿Cómo afecta el interés de un préstamo a tus finanzas personales?

El interés de un préstamo puede afectar tus finanzas personales ya que aumenta el costo total del préstamo y puede influir en tu capacidad de pago mensual, limitando tu capacidad de ahorro y afectando tu flujo de efectivo.

5. ¿Qué factores pueden influir en la tasa de interés que cobran los bancos por préstamos?

La tasa de interés que cobran los bancos por préstamos puede verse afectada por diversos factores, como la política monetaria del país, la calificación crediticia del solicitante, la oferta y demanda de préstamos, y las condiciones económicas generales.

6. ¿Es posible negociar la tasa de interés de un préstamo con el banco?

En algunos casos, es posible negociar la tasa de interés de un préstamo con el banco, especialmente si tienes un buen historial crediticio o si utilizas garantías adicionales para respaldar el préstamo.

7. ¿Qué medidas se pueden tomar para minimizar el impacto del interés en tus finanzas personales?

Para minimizar el impacto del interés en tus finanzas personales, puedes intentar pagar tus préstamos lo más rápido posible, buscar mejores ofertas o tasas de interés más bajas, evitar tomar préstamos innecesarios o consolidar tus deudas en un solo préstamo con una tasa de interés más baja.

8. ¿Cuál es la diferencia entre una tasa de interés fija y una tasa de interés variable?

Una tasa de interés fija es aquella que se mantiene constante a lo largo del plazo del préstamo, mientras que una tasa de interés variable puede cambiar en función de ciertos índices financieros o económicos.

9. ¿Cómo puedo comparar las diferentes tasas de interés ofrecidas por los bancos?

Puedes comparar las diferentes tasas de interés ofrecidas por los bancos utilizando herramientas en línea, como comparadores de préstamos, o visitando directamente las sucursales bancarias para obtener información detallada sobre las tasas de interés y los términos del préstamo.

10. ¿Qué otros costos pueden estar asociados a los préstamos bancarios además del interés?

Además del interés, otros costos asociados a los préstamos bancarios pueden incluir comisiones por apertura de crédito, seguros obligatorios, gastos notariales y otros cargos adicionales que pueden variar según el tipo de préstamo y las políticas del banco.